Obligations déclaratives et formalités diverses

• Les professionnels qui vendent ou qui arrêtent leur activité doivent en informer le Centre de Formalité des Entreprises (CFE) dans les trente jours ; la formalité est effectuée en souscrivant un formulaire P4PL. Ils bénéficient par ailleurs d’un délai de 60 jours pour souscrire la déclaration des bénéfices de l’exercice de la cession (n° 2035).

Pour les professionnels redevables de TVA, la déclaration doit être déposée dans les 30 jours (CA3 pour professionnels relevant du régime du réel normal), ce délai étant porté à 60 jours pour professionnels relevant du régime simplifié d’imposition (CA 12).

• Pour les employeurs assujettis à la taxe sur les salaires, la déclaration annuelle de liquidation et de régularisation doit être déposée dans les 60 jours, accompagnée du télérèglement de la taxe. Les incidences sociales doivent être correctement traitées, même si les contrats se poursuivent dans le cas d’une reprise, la répartition de certains postes de charges (congés payés, primes annuelles…) doit être précisée.

• Une revue des contrats en cours (bail professionnel, locations mobilières, crédit-

baux, emprunts, assurances…) doit être effectuée en amont pour solliciter d’éventuels avenants ou résiliations.

Quelle que soit la qualité de l’acheteur (société, exploitant individuel), la vente d’un cabinet exploité à titre individuel entraîne pour le cédant les conséquences fiscales détaillées ci-après.

Principe d’imposition immédiate

L’arrêt de l’exercice d’une profession libérale entraîne l’imposition immédiate des bénéfices non encore taxés à la date de l’arrêt, la situation fiscale du foyer étant appréciée soit au 1er janvier de l’année d’imposition, soit à la date de l’arrêt.

L’imposition porte non seulement sur les bénéfices de l’exercice en cours à la date de l’arrêt en tenant compte des créances acquises et non encaissées (CPAM, mutuelles, chèques différés…) et des dépenses engagées et non réglées, mais également sur les plus-values résultant de la cession des éléments de l’actif immobilisé (locaux, agencements, patientèle, matériel, outillage, mobilier…).

Sur la déclaration professionnelle (n° 2035), il convient de préciser :

– la période exacte d’imposition du 1er janvier à la date de l’arrêt ;

– la mention « déclaration de cessation d’activité » ;

– les recettes effectivement encaissées et les dépenses payées jusqu’à la date de l’arrêt ;

– les créances acquises et dépenses engagées à la même date ;

– les plus-values et moins-values professionnelles réalisées à l’occasion de l’arrêt ;

– les plus-values bénéficiant d’un sursis ou d’un étalement.

Si la détermination du bénéfice « courant », comparable à celle des exercices précédents, ne doit pas poser de difficultés, le traitement des plus-values obéit à des règles spécifiques.

Détermination des plus-values professionnelles

L’arrêt de l’activité, avec ou sans vente du cabinet, entraîne la liquidation du patrimoine professionnel. Dès lors, toutes les immobilisations doivent être sorties du registre des immobilisations.

La déclaration n° 2035, doit reprendre, dans le cadre II – Détermination des plus et moins-values –, les éléments du patrimoine cédés, mis hors service ou réintégrés dans le patrimoine privé en faisant ressortir pour chacun la nature de la plus ou moins-value et son régime d’imposition.

La plus ou moins-value est déterminée, à la date de sa réalisation, par la différence entre le prix de vente du bien ou sa valeur estimée (valeur vénale) en cas de transfert dans le patrimoine privé et son prix de revient diminué, le cas échéant, du montant des amortissements comptabilisés, c’est-à-dire la valeur nette comptable.

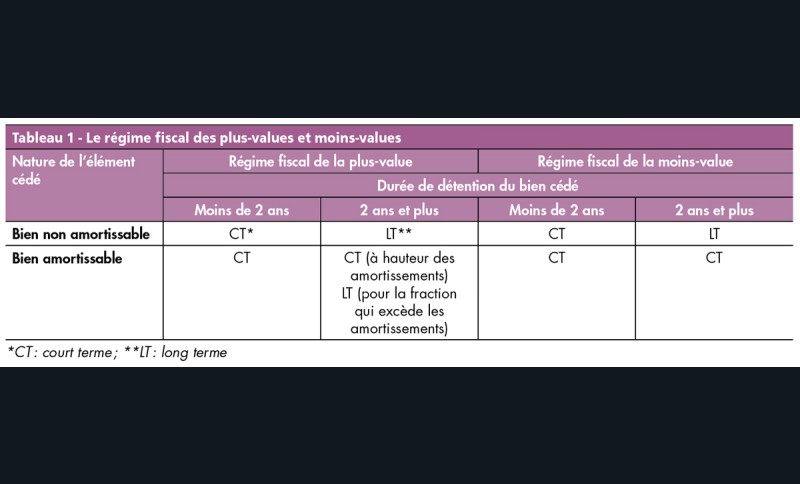

Distinction des régimes « court terme » et « long terme »

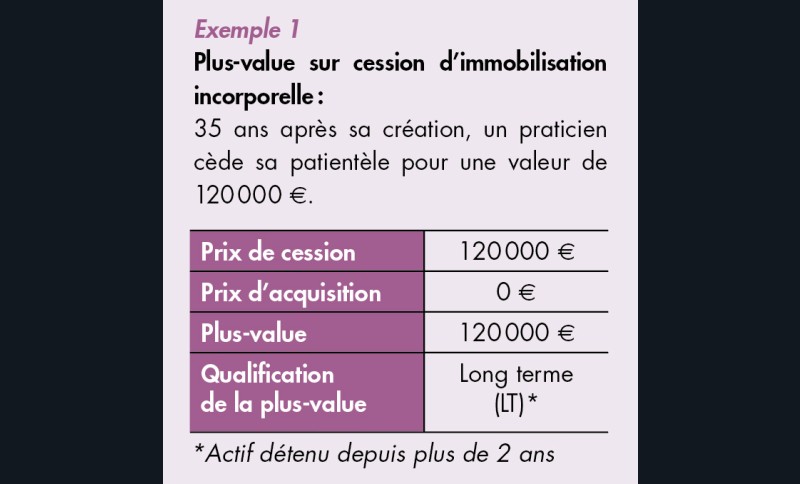

Une différence doit être réalisée entre les immobilisations non amortissables comme la patientèle, et amortissables (logiciels, matériels, mobiliers…).

Pour les immobilisations non amortissables, la plus ou moins-value est qualifiée de plus ou moins-value à court terme si la cession intervient moins de deux ans après l’entrée dans le patrimoine. La plus ou moins-value est qualifiée de plus ou moins-value à long terme si le bien cédé était entré dans le patrimoine du cabinet il y a plus de deux ans.

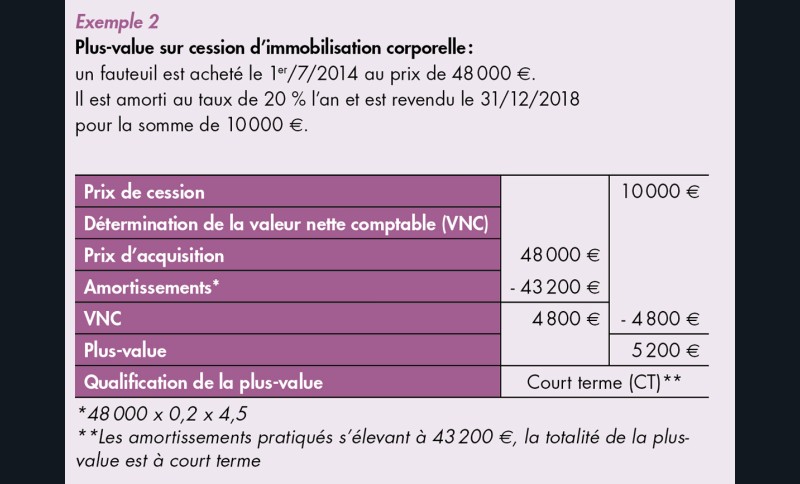

Pour les immobilisations amortissables, lorsque la cession intervient moins de deux ans après l’achat, la plus ou moins-value dégagée est toujours à court terme (comme pour les biens non amortissables).

Si la cession intervient plus de deux ans après l’achat, il faut comparer cette plus-value et les amortissements cumulés du bien cédé :

– si la plus-value est inférieure aux amortissements, la plus-value est à court terme ;

– si la plus-value est supérieure aux amortissements, la plus-value est à court terme jusqu’au montant des amortissements et à long terme pour la partie dépassant les amortissements.

La moins-value dégagée lors d’une vente d’un élément d’actif amortissable est toujours qualifiée de moins-value à court terme.

Le régime fiscal des plus-values et moins-values est détaillé dans le tableau 1.

Voir également les exemples 1 et 2.

La taxation des plus-values

En l’absence de mesures plus favorables, c’est le droit commun qui s’applique.

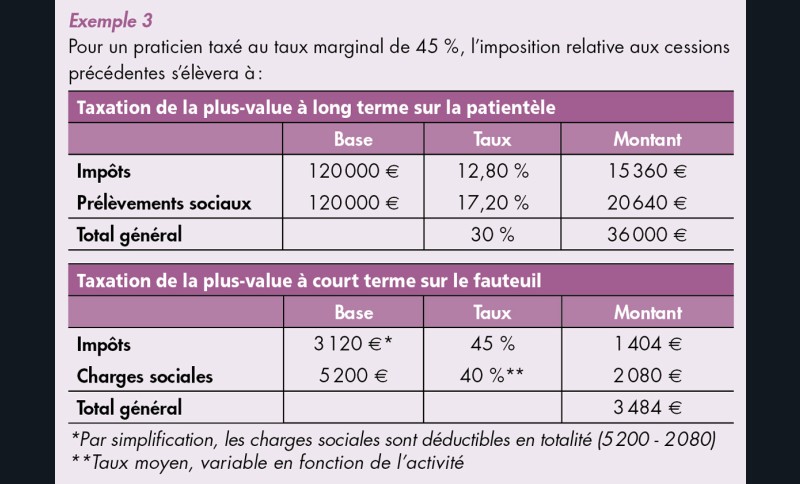

Le praticien est alors soumis au régime des « plus-values professionnelles » au taux de 12,8 % sur plus-values à long terme et au taux normal sur les plus-values à court terme (sans possibilité d’étalement sur trois ans puisqu’il s’agit d’une vente en fin d’exploitation, mais avec la possibilité d’appliquer le système du quotient).

La plus-value à long terme supportera les prélèvements sociaux au taux de 17,2 % et la plus-value à court terme sera ajoutée au bénéfice non commercial du praticien pour être taxée à l’impôt sur le revenu au barème progressif et aux charges sociales. Voir l’exemple 3.

Ce niveau de taxation relativement élevé de 30 % pour des plus-values à long terme et de 67 % pour des plus-values à court terme dans l’exemple 3, peut être réduit et éventuellement supprimé.

Les plus-values à court étant obligatoirement soumises aux charges sociales, il convient d’être vigilant sur la répartition de la plus-value globale. Les intérêts contradictoires des parties, l’acquéreur souhaitant maximiser la plus-value à court terme sur des biens amortissables, afin d’augmenter ces charges futures, et le vendeur, avec une préférence pour les plus-values à long terme moins taxées, doivent conduire à ne pas s’écarter des valeurs vénales.

Les régimes d’exonération des plus-values

Exonération liée au montant des recettes (art. 151 septies du CGI)

Les plus-values réalisées en cours ou en fin d’exploitation par les praticiens dont les recettes n’excèdent pas certains seuils sont exonérées en tout ou partie, à condition que l’activité ait été exercée à titre professionnel pendant au moins cinq ans et que le bien cédé ne soit pas un terrain à bâtir ou un bien assimilé.

L’exonération est totale si les recettes n’excèdent pas 90 000 euros pour les professionnels libéraux et partielle lorsque les recettes excèdent ce seuil sans dépasser 126 000 euros.

Les recettes s’apprécient en retenant la moyenne des honoraires réalisés au titre des exercices, ramenés le cas échéant à douze mois, clos au cours des deux années civiles qui précèdent la réalisation de la plus-value.

Si le praticien exploite plusieurs cabinets, il doit comparer aux seuils légaux d’exonération le montant total des recettes réalisées dans les différents cabinets.

L’exonération porte sur les plus-values nettes, à court terme ou à long terme, et s’applique également aux prélèvements sociaux. C’est un dispositif particulièrement avantageux. On peut cependant regretter que le seuil de 90 000 euros, n’ait pas été réévalué depuis 2004.

Lorsque le seuil d’exonération totale de 90 000 euros n’est pas dépassé, les plus-values nettes ne supportent aucune taxation.

Si les recettes sont comprises entre 90 000 et 126 000 euros, les plus-values sont exonérées pour une fraction de leur montant et imposées selon le régime des plus-values professionnelles à court ou à long terme pour l’autre fraction.

La fraction exonérée est obtenue en appliquant au montant de la plus-value réalisée un taux égal au rapport suivant : (126 000 euros – montant des recettes) / 36 000 euros

Exemple

Un praticien a réalisé une plus-value de 5 000 euros sur la vente de matériel, la moyenne de ces honoraires s’élève à 100 000 euros.

Exonération liée au montant de la transmission

(art. 238 quindecies du CGI)

Les plus-values à court terme ou long terme réalisées lors de la cession peuvent être exonérées totalement ou partiellement, selon la valeur des éléments transmis, à condition que l’activité ait été exercée pendant au moins cinq ans. L’exonération s’applique aussi aux prélèvements sociaux. Le cumul de ce dispositif avec les autres régimes d’exonération ou de report des plus-values est interdit, à l’exception de l’exonération applicable en cas de départ en retraite et du régime prévu en faveur des plus-values immobilières à long terme. Le bénéfice de cette exonération est applicable sur option.

L’exonération varie selon la valeur des éléments transmis. Elle est totale si cette valeur est inférieure à 300 000 euros, partielle si elle est comprise entre 300 000 euros et 500 000 euros. L’exonération ne s’applique pas si le cédant contrôle l’entreprise cessionnaire du fait de la participation qu’il y détient ou des fonctions qu’il y exerce.

La fraction exonérée est obtenue en appliquant au montant de la plus-value réalisée un taux égal au rapport suivant : (500 000 euros − valeur des éléments transmis) / 200 000 euros

Exemple

Un praticien a réalisé une plus-value de 90 000 euros sur la vente du cabinet pour une valeur de 340 000 e.

Le montant de la plus-value exonérée s’élève à 90 000 e × (500 000 euros − 340 000 euros/200 000 euros) = 72 000 euros.

Exonération liée au départ en retraite du professionnel (art. 151 septies A)

Les plus-values à court terme ou à long terme réalisées lors de la vente d’un cabinet, dans le cadre du départ à la retraite du praticien, sont exonérées à condition que l’activité ait été exercée pendant au moins cinq ans. L’option pour ce régime d’exonération doit être exercée lors du dépôt de la déclaration de cessation (n° 2035).

L’exonération peut se cumuler avec les exonérations applicables en fonction du montant des recettes ou de la valeur des éléments cédés. Un praticien qui ne bénéficierait que d’une exonération partielle compte tenu du montant de ses recettes ou de la valeur du cabinet transmis pourra demander à bénéficier du régime prévu en cas de départ en retraite pour la fraction des plus-values qui reste imposable.

L’exonération ne s’applique pas aux plus-values immobilières et aux prélèvements sociaux.

Pour bénéficier de l’exonération, le cédant doit cesser toute fonction dans le cabinet et faire valoir ses droits à la retraite dans les deux ans suivant ou précédant la cession. Le départ à la retraite et la cessation de l’activité peuvent intervenir l’un avant la cession et l’autre après ou inversement, mais le délai entre le premier et le dernier de ces événements ne doit pas excéder vingt-quatre mois.

Exemple

Un praticien cède son activité le 1er janvier 2019, il devra partir à la retraite le 31 décembre 2020 au plus tard.

Exonération partielle spécifique aux plus-values sur immeubles (art. 151 septies B du CGI)

L’arrêt de l’activité, y compris en l’absence de vente des locaux professionnels, notamment lorsqu’ils constituent la résidence du praticien, entraîne leur taxation, dès lors qu’ils sont inscrits sur le registre des immobilisations. Cette disposition peut être particulièrement contraignante, le praticien devant s’acquitter d’une imposition en l’absence de tout encaissement.

Le législateur est venu assouplir le régime de droit commun en permettant d’appliquer sur les plus-values immobilières à long terme un abattement égal à 10 % par année de détention au-delà de la cinquième, ce qui aboutit à leur exonération totale au bout de quinze ans.

Les plus-values réalisées sur des biens immobiliers détenus depuis plus de quinze ans sont ainsi totalement exonérées.

Pour la partie imposable, le praticien peut demander le fractionnement sur trois ans du paiement de l’impôt dû sur la plus-value réalisée en cas de retrait dans son patrimoine privé de la partie de sa résidence principale qui était affectée à son activité. Cette mesure s’applique, sur option, à la totalité des plus-values à court terme et à long terme.

Exemple

Un immeuble acquis le 15 avril 2010 et vendu le 31 décembre 2018. La période totale de détention entre le 15 avril 2010 et 31 décembre 2018 est de 8 ans et 6 mois.

Le pourcentage d’abattement s’élève à 3 × 10 % = 30 %.

Choix entre les différents régimes

La multiplicité des régimes d’exonération et les interdictions de cumul peuvent compliquer le choix du meilleur dispositif.

Il conviendra de comparer les avantages et inconvénients respectifs pour choisir le régime le mieux adapté à la situation du praticien. Lorsque les régimes peuvent se cumuler, il est préférable, en principe, de les appliquer du plus spécifique vers le plus général. En utilisant par exemple l’exonération partielle des plus-values sur immeuble, puis l’exonération en cas de départ à la retraite et enfin l’exonération liée au montant de la transaction ou l’exonération des plus-values des petites entreprises, mesure très avantageuses pour les contribuables concernés.

La connaissance du cadre fiscal doit permettre d’anticiper les conséquences de l’arrêt d’activité, d’en limiter les coûts et d’en prévoir les impacts sur la trésorerie.

Commentaires